- Prof. Astrida MICEIKIENĖ, prof. Vilija ALEKNEVIČIENĖ, ASU Eglė PETKUTĖ, LŽŪKT

- Mano ūkis

Ūkininkų pajamos apmokestinamos visose Europos Sąjungos šalyse, tačiau kiekvienoje kitaip. Vienose šalyse nėra jokių išskirtinių taisyklių ūkininkų pajamų apmokestinimui, kitose yra atskiros žemės ūkiui skirtos apmokestinimo taisyklės. Vis tik daugumoje šalių mokesčių požiūriu žemės ūkio sektoriui sudaromos išskirtinės apmokestinimo sąlygos.

Analizuojant ES šalių ūkininkų pajamų apmokestinimą, iš esmės galima skirti dvi pagrindines koncepcijas. Pirma, tai šalys, kuriose žemdirbiams taikoma bendra konkrečioje šalyje nustatyta apmokestinimo sistema, t. y. visam žemės ūkio verslui, kaip ir kitoms profesinėms grupėms, taikomi tie patys mokesčių principai, teisinė bazė:

- mokesčių sistemoje nėra jokių lengvatų ar specialių taisyklių, kurios leistų teikti paramą žemės ūkiui (Suomija);

- taikoma daug lengvatinių priemonių, pavyzdžiui, investicijų lengvatos, ir kitų išimčių (Nyderlandai, Ispanija, Belgija, Jungtinė Karalystė, Airija, Danija, Švedija, Slovakija).

Antrai grupei priskirtinos šalys, kuriose įteisintos atskiros (lengvatinės) mokesčių sistemos - atskiri mokesčių teisės aktai, nurodymai ūkininkams, kuriais siekiama sumažinti mokestinę naštą (Austrija, Vokietija, Prancūzija, Italija, Lenkija).

Mokesčių tarifai

Pagrindinis apmokestinimo sistemos elementas, lemiantis mokesčio dydį, yra mokesčio tarifas. Pagal taikomus pajamų apmokestinimo tarifus Europos valstybės gali būti suskirstytos į dvi grupes:

- šalys, kuriose ūkininkų pajamos apmokestinamos palyginti mažu mokesčio tarifu (Čekija, Prancūzija, Graikija, Nyderlandai, Lenkija ir Ispanija);

- šalys, kur ūkininkų pajamų apmokestinimo tarifas yra aukštas (Belgija, Danija, Suomija, Jungtinė Karalystė, Airija).

Lietuva priskiriama prie šalių, kurios žemės ūkio pajamas apmokestina mažu tarifu. Visi Lietuvos ūkininkai, pridėtinės vertės mokesčio (PVM) mokėtojai, gaunantys pajamų, moka 5 proc. gyventojų pajamų mokestį, o ne PVM mokėtojai šio mokesčio nemoka. Galima teigti, jog Lietuva taiko bendrą mokesčių sistemą žemės ūkiui, tačiau su tam tikromis lengvatomis.

Airija, Didžioji Britanija, apmokestindamos ūkininkų ūkių pajamas, taiko tam tikras lengvatas ir investicijų skatinimo priemones, kurios yra bendros mokesčių sistemos instrumentai. Panašiai yra ir Olandijoje, Danijoje, Ispanijoje bei kitose valstybėse. Nepalankiausia žemdirbių apmokestinimo požiūriu Europos Sąjungoje laikoma Suomija, kuri ūkininkams netaiko jokių specialių lengvatų. Kitą apmokestinimo sistemą yra pasirinkusios Austrija, Vokietija, Prancūzija, Italija - jose taikomos specialios lengvatinės (preferencinės) žemdirbių apmokestinimo sistemos.

Mokesčio bazė

Pajamų apmokestinimo žemės ūkyje išskirtinumas turėtų būti grindžiamas įvairiais kriterijais, bet labiausiai paplitęs kriterijus yra mokesčio bazė. Ir teorijoje, ir praktikoje, apskaičiuojant mokesčio bazę, yra naudojamos dvi sąvokos: priežastinė ir grįsta efektu. Naudojant pirmąją sąvoką daroma prielaida, kad apskaičiuojant apmokestinimo veiksnius, turinčius daugiausia įtakos ūkio efektyvumui, žemė ir pastatai yra būtini tam, kad būtų galima apskaičiuoti sukauptą mokestį. Antroji sąvoka grindžia pajamų, gamybos arba pajamų rezultatus, išskyrus jų šaltinius. Pažymėtina, kad skirtingi Europos Sąjungos valstybių narių metodai apskaičiuojant ūkio pajamas įvairina mokesčių sistemą.

Ūkininkų ūkių apmokestinamosios pajamos atskirose šalyse nustatomos remiantis:

- įrašais apskaitos knygose;

- supaprastintos apskaitos ataskaitomis;

- namų ūkio dydžiu (hektarų ar galvijų vienetų skaičius);

- įvairiais įvertinimo metodais (pavyzdžiui, pelno dalis nuo apyvartos).

Ūkininkų įsipareigojimas dėl buhalterinės apskaitos tvarkymo ir ataskaitų teikimo yra įvairus ir priklauso nuo žemės ūkio politikos šalyje. Nyderlandai yra viena iš nedaugelio šalių, kur su ūkininkais elgiamasi taip pat, kaip ir su kitais verslininkais, ir jiems privalu tvarkyti apskaitą. Kitose šalyse, pavyzdžiui, Prancūzijoje, Vokietijoje, taikoma supaprastinta ūkio apskaitos sistema. Be to, daliai ūkių nėra privaloma saugoti apskaitos knygas (Austrija, Vokietija).

Neprivaloma apskaita ūkiuose daugumoje šalių sukelia problemų, susijusių su ūkio pelno (apmokestinamųjų pajamų) nustatymu. Todėl apskaičiuotos finansinėje apskaitoje pajamos yra laikomos apmokestinimo baze.

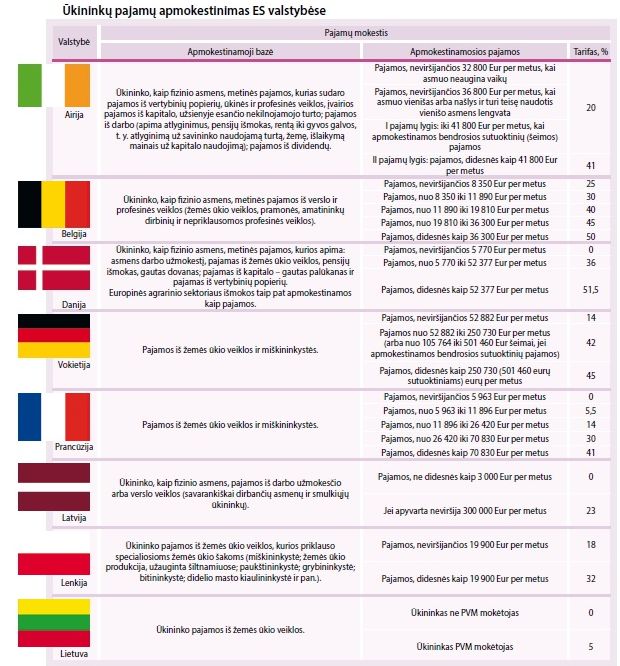

Pateiktoje lentelėje analizuojamas ūkininkų ūkių pajamų mokestis atskirose valstybėse. Daugelyje šalių didžiąją dalį žemės ūkio produkcijos pagamina šeimos ūkiai, o gautos pajamos priskiriamos fizinių asmenų (gyventojų) pajamų apmokestinimo objektui. Pavyzdžiui, Airijoje juridiniai asmenys sudaro mažiau kaip 10 proc. šalies žemės ūkio subjektų, todėl iš jų surenkami mokesčiai nėra tokie svarbūs, kaip iš ūkininkų surinkti mokesčiai.

Apmokestinimas Latvijoje ir Airijoje

Airija ir Latvija yra agrarinės valstybės, o didžiąją dalį šalies ūkių sudaro šeimos ūkiai. Apmokestinant pajamų mokesčiu ūkininkus ir kitus fizinius asmenis Airijoje, taikoma supaprastinta progresinė apmokestinimo sistema, kurią sudaro du mokesčių tarifai - 20 ir 41 proc. Tarifo dydis labai tampriai susietas su konkretaus ūkininko šeimos finansine situacija.

Airijos mokesčių sistemoje yra ir daugiau lengvatų, taikytinų asmenims, kurių pajamos apmokestinamos 20 proc. tarifu. Mokesčių mechanizmas funkcionuoja taip, kad pajamoms viršijus nustatytą neapmokestinamųjų pajamų ribą, lengvatos gali būti netaikomos, tačiau jų taikymas gali būti nukeltas į ateinančius metus. Pagrindine laikoma vadinamoji personalinė mokestinė lengvata, kuri gali sudaryti ne daugiau kaip 1 650 Eur vienam asmeniui per metus. Smulkiesiems pusiau natūriniams ūkiams labai svarbi vadinamoji vyresniojo amžiaus asmenų lengvata, numatanti, kad mokesčių mokėtojai, kuriems sukako 65 metai ir vyresni, yra atleidžiami nuo pajamų mokesčio, jei jų metinės pajamos yra ne didesnės kaip 25 tūkst. eurų. Dvigubas neapmokestinamųjų pajamų dydis taikomas sutuoktiniams, iš kurių bent vienas atitinka amžiaus kriterijų.

Ūkininko ūkis Latvijoje yra laikomas įmone, kuri gamina žemės ūkio produkciją - augalinės ir gyvulinės kilmės, specialiai šiam tikslui naudojanti pagrindinę gamybos priemonę - žemę. Naudojamos žemės sklypas gali būti turto steigėjo arba savivaldybės. Prieš įregistruojant ūkininko ūkį įgaliotas asmuo mokesčių inspekcijoje pasirenka, kokio mokesčio mokėtoju nori būti:

- gyventojų pajamų mokesčio mokėtoju;

- įmonių pelno mokesčio mokėtoju.

Jeigu Latvijos ūkininkas pasirenka mokėti gyventojų pajamų mokestį (23 proc. nuo pajamų), tuomet apskaita yra paremta pinigų principu. Neapmokestinamos pajamos, kurios neviršija 3 000 eurų per metus, ir subsidijos žemės ūkiui (iki 2016 m. gruodžio 31 d.). Jei ūkininkas pasirinka mokėti įmonių pelno mokestį (15 proc. nuo pelno), tuomet apskaita yra paremta kaupimo principu. Pastaruoju atveju mokestis sumažintas 14,23 Eur už kiekvieną žemės ūkio paskirties žemės hektarą, pavyzdžiui, jei ūkininkas valdo 100 ha, mokestis bus sumažintas 1 423 eurais.

Kai ūkio apmokestinamų tiekiamų prekių ir paslaugų vertė per pastaruosius 12 mėnesių viršija 50 000 Eur, tuomet ūkis įregistruojamas Latvijos mokesčių inspekcijoje kaip PVM mokėtojas (21 proc. tarifas), iki tos ribos registracija yra savanoriška. PVM mokėtojai ūkininkai, parduodantys žemės ūkio produkciją perdirbėjams arba kooperatyvams, gauna PVM kompensaciją - 14 proc. nuo parduotos produkcijos vertės. PVM mokėtojo statusas nelemia tapimo gyventojų pajamų mokesčio mokėtoju, kaip yra nustatyta Lietuvos ūkininkams. Latvijoje, kaip ir kitose ES valstybėse, ūkininkams yra nustatytas neapmokestinamasis pajamų dydis.

Taigi apmokestinamoji bazė užsienio valstybėse didžiąja dalimi yra apmokestinamosios pajamos, o tarifai - didesni negu Lietuvoje. Daugelyje analizuojamų valstybių taikomas progresinis pajamų apmokestinimas.